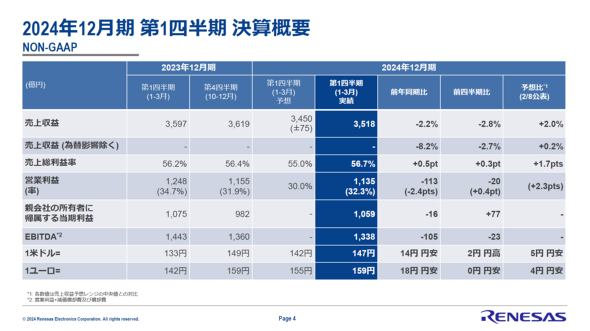

2024年4月25日,瑞萨电子株式会社(以下简称“瑞萨电子”)公布了截至2024年12月的财年第一季度(1-3月)财务业绩(非美国通用会计准则)。 净销售额同比下降2.2%至3,518亿日元,营业利润同比下降113亿日元至1,135亿日元,营业利润率同比下降2.4个百分点至32.3%。 销售额低于去年同期,但超出预期2.0%,主要受汇率影响。由于运营费用的减少,营业利润率也比预期高出 2.3个百分点。

01、瑞萨电子CEO:本季度将是我们业绩的谷底

瑞萨电子总裁兼首席执行官柴田英利(Hidetoshi Shibata)在财报发布会上表示:“我们此前曾表示,2024年第一季度将是我们收益的底部,这一预测没有改变。”他按应用领域分析说,"汽车领域的需求预计全年都将增长,尽管没有那么强劲,数据中心/基础设施业务也将在 AI(人工智能)需求的推动下稳步增长",而 "由于客户继续消化库存,工业和移动领域的需求预计将在短期内保持疲软。”

2024年第一季度财务摘要 来源:瑞萨电子

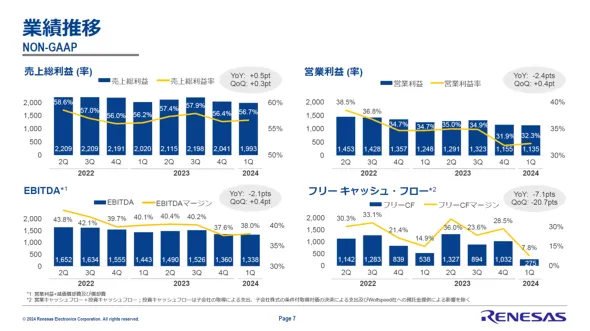

财务业绩趋势 来源:瑞萨电子

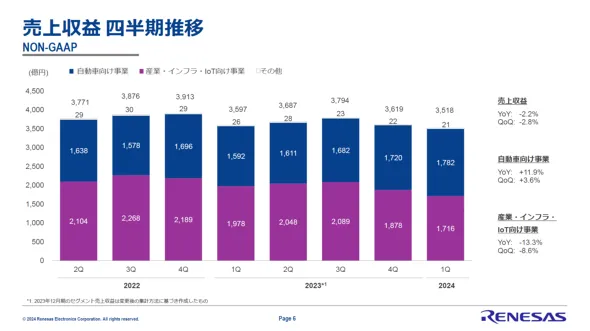

按业务领域(分部)划分,汽车业务销售额同比增长11.9%达1,782亿日元,工业、基础设施、物联网业务销售额同比下降13.3%达1,716亿日元,其他业务的销售额为21亿日元。

各业务领域销售额 资料:瑞萨电子

02、稼动率也触底反弹

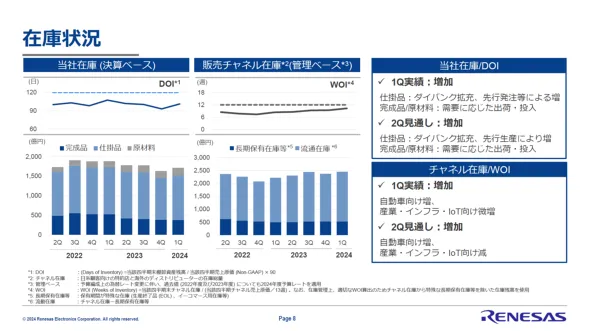

第一季度瑞萨电子内部和销售渠道库存均有所增加。公司库存的增加,是因为扩充了对40nm工艺的微控制器产品储备完成前期加工的晶圆,以及向代工厂提前下达的订单。

在第二季度,该公司预计将通过扩充晶圆数量和预生产来增加库存。销售渠道库存增加,主要来自汽车,工业、基础设施和物联网应用也略有增加。从第二季度开始,该公司预计将继续扩大汽车库存,而其他领域的库存将减少。

库存状况趋势 来源:瑞萨电子

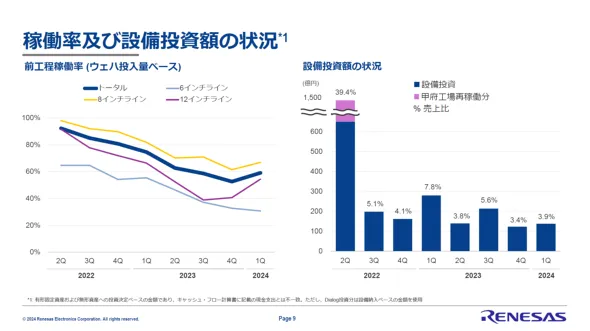

稼动率的下降在 2023 年第四季度触底反弹,尤其是在 40 nm工艺微控制器扩产的背景下,12英寸生产线的稼动率大幅上升。第二季度,除了扩大生产,由于第三季度暑假期间将停产的业务提前生产,预计第二季度的稼动率将进一步上升。

第一季度的资本支出占销售额的3.9%。在第二季度,公司计划增加研发(R&D)投资的比例。

产线稼动率及资本投入 来源:瑞萨电子

03、预计第二季度的销售额和利润将下滑

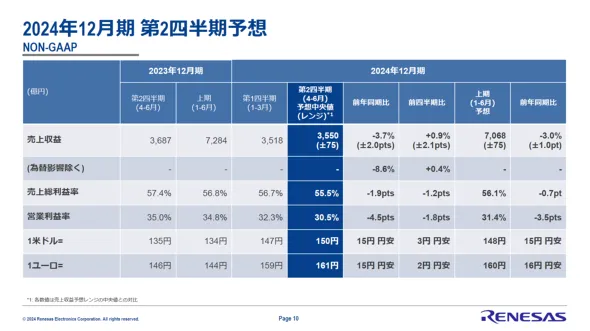

第二季度(非美国通用会计准则)的销售额和营业利润率预计将同比下降。销售额预计将同比下降3.7%至3,550亿日元,汽车行业、工业、基础设施和物联网领域的销售额预计将扩大。 营业利润率预计下降4.5个百分点至30.5%。这是由于产品组合的预期恶化和制造成本的增加。

2024年第二季度盈利预测 来源:瑞萨电子

04、对汽车MCU份额下降不悲观

对于未来经营业绩的恢复,柴田先生预测,“第二季度和第三季度都不会是极好或极坏,都会略有增长。在整个半导体行业,供应短缺已经得到解决,库存正在消化,但在供应短缺最严重时期扩大库存速度较慢的非主要客户部门在消化库存方面也落后了。另一个原因是终端用户的需求并未强劲复苏。

在业绩发布会上,一位与会者询问人工智能相关需求的增长会产生多大影响。对此,柴田先生表示:"如果仅限于 GPU 周围的电源设备,这些严格意义上的人工智能相关产品仅占全公司销售额的百分之几,预计今后这种情况不会发生重大变化。"他还补充说:"作为人工智能普及的次生效应,我们预计向 DDR5 内存模块的转移将加速。"

还有人提出了关于与竞争厂商争夺市场份额的问题。2024 年 4 月 9 日(德国时间),英飞凌科技公司宣布,该公司在 2023 年获得了 29% 的汽车微控制器市场份额,跃居全球第一。

在回答有关瑞萨在车载微控制器市场所占份额的问题时,柴田先生回答说:"根据英飞凌发布公告所依据的研究,瑞萨在车载微控制器市场的份额下降了 6%。我们认为,市场份额的下降约有一半是暂时的,是由于外汇和库存的影响,但另一半则表明市场份额确实在下降"。

至于原因,他说:"我们认为,这是由于瑞萨的一些产品规格与主流市场不符,而英飞凌可能已经成功地抓住了这种情况"。至于未来,他说:"我们将在未来几年内弥补市场份额的下降。瑞萨目前能够提供符合市场需求的产品,因此我们并不悲观"。

此外,瑞萨电子指出,第一季度宣布对 Transphorm 和 Altium 的收购正在顺利进行。

共0条 [查看全部] 网友评论