集成电路封测包含封装和测试两个环节。

其中封装是将通过测试的晶圆加工得到独立芯片的过程,使电路芯片免受周围环境的影响,起着保护芯片、增强导热(散热)性能、实现电气和物理连接、功率分配、信号分配,以沟通芯片内部与外部电路的作用,它是集成电路和系统级板如印制板(PCB)互连实现电子产品功能的桥梁,主要有电气特性的保持、芯片保护、应力缓和及尺寸调整配合四大功能。

测试主要是对芯片产品的性能和功能进行测试,并挑选出功能、性能不符合要求的产品,主要有直流参数测试、交流参数测试、功能项目测试、混合信号模块测试、模拟模块测试、射频模块测试。

集成电路封测是集成电路产品制造的后道工序

集成电路是半导体产业的核心,又称IC、芯片,是将晶体管、电阻、电容等电子元器件全部集成在微型基板上并形成电路互联,成为能执行特定电路或系统功能的一种微型结构,是半导体中的一种。由于集成电路在消费电子、高端制造、网络通讯、家用电器、物联网等诸多领域得到广泛应用,因此已成为了衡量一个国家产业竞争力和综合国力的重要标志之一。

根据观研报告网发布的《中国集成电路封测行业发展趋势分析与未来投资预测报告(2022-2029年)》显示,近年来随着集成电路的结构越发复杂,产业结构趋向高度专业化,分工模式进一步细化,因而从产业链的上游到下游依次形成了集成电路的设计、晶圆制造以及封装测试三个子产业群。

图片来源:观研天下整理

我国集成电路行业发展相对较晚,于1965年研制出第一块硅基数字集成电路,并且直到20世纪90年代才真正形成芯片设计、晶圆制造和封装测试的完整产业链,进入重点建设期。

尤其是自全球集成电路行业开始第三次产业转移(即向中国大陆转移)以来,我国凭借其巨大的消费电子市场、庞大的电子制造业基础以及劳动力成本优势,吸引了全球集成电路公司在国内投资。目前我国已成为全球前沿的集成电路终端产品消费市场和制造基地。

数据显示,2021年中国集成电路产业销售额为10458.3亿元,同比增长18.2%。其中,设计业销售额为4519亿元,同比增长19.6%;制造业销售额为3176.3亿元,同比增长24.1%;封装测试业销售额2763亿元,同比增长10.1%。预计2022年我国集成电路销售额将达11386亿元。

图片来源:观研天下整理

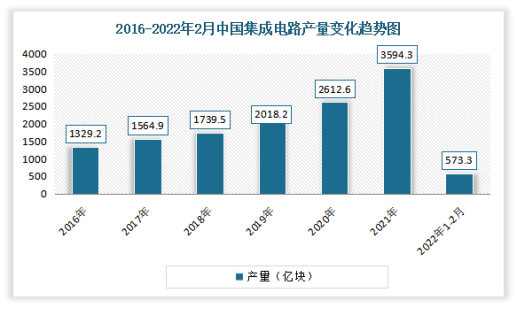

制造方面,近年来受益于集成电路产业加速向中国大陆转移,集成电路进口替代也将加快步伐。根据国家统计局的数据,2021年我国集成电路总生产量从2011年的761.80亿块增长至的3,594.30亿块,年复合增长率为16.78%;2022年1-2月我国集成电路产量达573.3亿块。而作为对照,2021年国内集成电路进口金额从2011年的1,701.99亿美元增长4,325.54亿美元,年复合增长率为4.42%。可见近年来我国集成电路生产速度快于集成电路进口增长速度,表明我国集成电路行业国产替代速度加快,集成电路生产量不断提高,已部分实现国产替代。

数据来源:国家统计局,观研天下整理

集成电路封测业将充分受益于全球晶圆产能转移带来的封测市场需求传导

受益集成电路产业加速向中国大陆转移的趋势,全球晶圆制造产能也不断向中国大陆转移,诸如台积电、中芯国际、长江存储等企业在中国大陆大力投资建厂。有相关数据显示,2020年我国大陆地区晶圆产能已从2011年的9%提升至22.8%,成为全球大晶圆生产国。预计2025年,我国大陆地区晶圆产能占全球的比例将进一步提高。而集成电路封测业作为晶圆制造产业链的下游环节,将充分受益于全球晶圆产能转移带来的封测市场需求传导。

数据显示,2015-2020年,我国集成电路封装测试行业市场规模呈现逐年增长态势。2017年我国封装测试行业销售收入增长率达到20.77%,为5年来的高水平,随后因部分集成电路封测企业开始转型到技术含量更高的集成电路设计和制造领域导致集成电路封测行业的市场规模增长率开始下降。2020年我国集成电路封测业市场规模为2510亿元,较2019年同比增长6.8%。2021年封装测试业销售额2763亿元,同比增长10.1%。

数据来源:观研天下整理

先进封装成封测行业成长驱动力

1 “摩尔定律”发展陷入瓶颈,集成电路进入后摩尔时代

在集成电路制程方面,“摩尔定律”认为集成电路上可容纳的元器件的数目,约每隔 18-24 个月便会增加一倍,性能也将提升一倍。长期以来,“摩尔定律”一直促进着集成电路制程技术的发展与进步,自 1987 年的 1um 制程至 2015 年的 14nm 制程,集成电路制程迭代一直符合“摩尔定律”的规律。但 2015 年以后,集成电路制程的发展进入了瓶颈,7nm、5nm、3nm 制程的量产进度均落后于预期。随着台积电宣布 2nm 制程工艺实现突破,集成电路制程工艺已接近物理尺寸的极限,行业进入了“后摩尔时代”。

2 后摩尔时代,先进封装成为提升芯片性能的重要途径

而“后摩尔时代”制程技术突破难度较大,工艺制程受成本大幅增长和技术壁垒等因素上升改进速度放缓。根据市场调研 机构 ICInsights 统计,28nm 制程节点的芯片开发成本为 5,130 万美元,16nm 节点的开发 成本为 1 亿美元,7nm 节点的开发成本需要 2.97 亿美元,而 5nm 节点开发成本则上升 至 5.4 亿美元。由于集成电路制程工艺短期内难以突破,通过先进封装技术提升芯片整体性能成为了集成电路行业技术发展趋势。

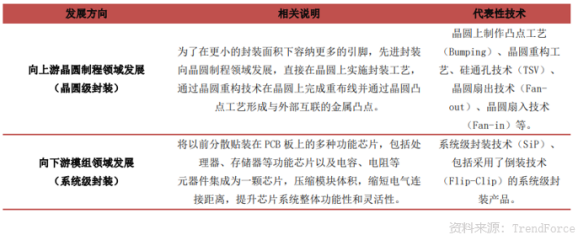

3 晶圆级封装、系统级封装成为未来发展方向

随着下游应用领域对集成电路芯片的功能、能耗及体积要求越来越高,集成电路技术发展形成了两个方向:单芯片系统(SoC, System on Chip)和系统级封装(SiP,System in Package)。其中单芯片系统(SoC)是从设计和晶圆制造角度出发,将系统所需的组件和功能集成到一枚芯片上;系统级封装(SiP)则是从封装角度出发,将不同功能的芯片和元器件组装到一个封装体内。

图片来源:TrendForce,桐曦资本整理

4 系统级封装(SiP)是先进封装市场的重要动力

系统级封装(SiP)可以把多枚功能不同的晶粒(Die,如运算器、传感器、存储器)、不同功能的电子元器件(如电阻、电容、电感、滤波器、天线)甚至微机电系统、光学器件混合搭载于同一封装体内,产品灵活度大,研发成本和周期远低于复杂程度相同的单芯片系统(SoC)。在后摩尔时代,SiP 开发成本较低、开发周期较短、集成方式灵活多变,具有更大的设计自由度。针对有更多功能、更高频率、更低功耗需求的应用市场,包括 5G 通信用的射频前端、物联网用的传感器芯片、智能汽车用的功率芯片等,系统级封装(SiP)具有较为显著的优势,下游应用领域对先进封装的依赖程度增加,先进封装企业迎来更好的发展机遇。

5 新兴应用场景快速兴起,先进封装下游应用广泛

随着 5G 通信技术、物联网、大数据、人工智能、视觉识别、自动驾驶等下游应用场景的快速兴起,应用市场对芯片功能多样化的需求程度越来越高。在芯片制程技术进入“后摩尔时代”后,先进封装技术能在不单纯依靠芯片制程工艺实现突破的情况下,通过晶圆级封装和系统级封装,提高产品集成度功能多样化,满足终端应用对芯片轻薄、低功耗、高性能的需求,同时大幅降低芯片成本。因此,先进封装在高端逻辑芯片、存储器、射频芯片、图像处理芯片、触控芯片等领域均得到了广泛应用。

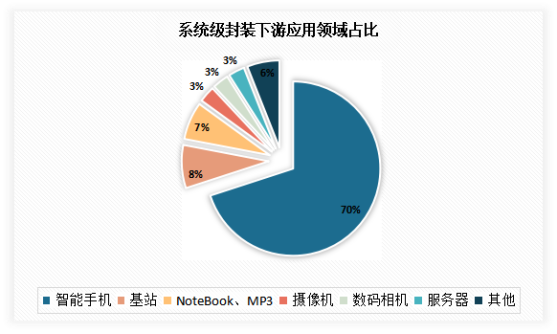

以系统级封装为例,目前系统级封装更大的下游应用市场是以智能手机为代表的移动消费电子领域,占比达到70%。而根据预测分析,未来系统级封装增长快速的应用市场将是可穿戴设备、Wi-Fi 路由器、IoT 物联网设施以及电信基础设施。尤其随着 5G 通讯的推广和普及,5G 基站对倒装球栅阵列(FC-BGA)系统级封装芯片的需求将大幅上升,未来 5 年基站类系统级芯片市场规模年均复合增长率预计高达 41%。

数据来源:Yole,观研天下整理

6 市场预测分析

2021年,“SiP已经成为高端片芯到片芯(die-to-die)小芯片型(chiplet-type)先进集成中以同等先进封装工艺提升手机融合与功能的代名词。” Yole半导体、存储及计算事业部封装技术及市场分析师Vaibhav Trivedi断言。他补充道:“SiP平台在整合技术的竞争中对实现‘超摩尔定律’至关重要,因为高端封装仍处于技术的前沿。”

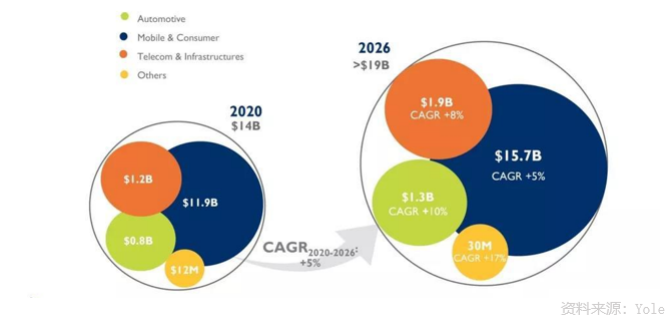

Yole预计,SiP市场将从2020年140亿美元增长到2026年190亿美元。SiP产品系列包含高端和中端SiP器件,而这些针对计算和数据中心应用的器件比手机上的低端SiP利润更高。高端SiP市场预计将在2020年和2026年之间增长9%(CAGR),手机中的低端RF SiP市场预计同期将略微增长5%(CAGR)。

数据来源:Yole,桐曦资本整理

自2015年以来,国内厂商通过兼并收购,快速积累先进封装技术,目前封测厂商技术平台基本做到与海外同步,中国大陆先进封装产值占全球比例也在逐渐提升。数据显示,2020年中国大陆先进封装产值占全球比例从 2015 年的10.3%提升至 14.8%。而作为全球前沿的半导体消费国,在“下游需求高景气度+集成电路高端领域国产替代加速”的双轮驱动下,我国先进封装产值占全球比重有望进一步提高。

数据来源:Yole,观研天下整理

目前封装测试业是我国集成电路行业中发展中更为成熟的细分行业,在世界上拥有较强竞争力。有相关资料显示,2016-2020年期间,中国大陆封测市场的年复合增长率为 12.54%,远高于全球封测市场 3.89%的增长速度。2019 年我国封装测试企业在全球市场中的占有率高达 64.00%,其中中国台湾企业占 43.90%,中国大陆企业占 20.10%,均高于美国的 14.60%。

共0条 [查看全部] 网友评论